Controlelijst Klant Kennen

Zorg voor naleving en bouw vertrouwen op met LiveAgent's Klant Kennen controlelijst. Verifieer identiteit, adres en risicoprofiel eenvoudig. Stroomlijnen uw KYC...

Deze checklist helpt financiële instellingen te voldoen aan de Bank Secrecy Act door een anti-witwas team op te zetten, identiteiten van cliënten te verifiëren, profielen aan te maken, AML-beoordelingen en risicoanalyses uit te voeren om veilige financiële operaties te waarborgen.

Het belangrijkste anti-witwasprogramma (AML) in de VS is de Bank Secrecy Act (BSA), die financiële instellingen verplicht om een klantidentificatieprogramma (CIP) te ontwikkelen, implementeren en onderhouden. Het doel van een CIP is ervoor te zorgen dat een financiële instelling de ware identiteit van haar klanten kent.

Om te voldoen aan de BSA, moet u een checklist volgen voor het opstellen van uw CIP. Dit artikel biedt een grondige checklist die u kunt volgen om het proces eenvoudiger te maken.

Een checklist voor een klantidentificatieprogramma is een uitgebreide gids die financiële instellingen helpt om effectieve CIP-procedures op te stellen en te onderhouden. Het waarborgt naleving van regelgeving en helpt witwassen en financiële criminaliteit te voorkomen.

Weten welke stappen u moet volgen bij de implementatie van een CIP helpt financiële instellingen en hun juridische teams te voldoen aan de Bank Secrecy Act en witwasactiviteiten te voorkomen. Organisaties kunnen er zeker van zijn dat zij hun financiële verplichtingen nakomen, de benodigde informatie van klanten verzamelen, hun identiteit verifiëren en een veiliger financieel systeem voor iedereen creëren.

AML compliance officers - Iemand die door een financiële instelling is aangesteld om AML-beleid te overzien en te zorgen dat er geen compliance-issues zijn met de wettelijke vereisten. Een compliance professional is doorgaans een senior manager die verantwoordelijk is voor het ontwikkelen en onderhouden van de CIP, evenals het trainen van het personeel.

Accountvertegenwoordigers - Dit zijn de medewerkers in de frontlinie van een financiële instelling die direct contact hebben met klanten. Zij moeten op de hoogte zijn van de vereisten van het klantidentificatieprogramma om de juiste klantinformatie te verzamelen en hun identiteit te verifiëren.

IT-personeel - Zij spelen een belangrijke rol in het ontwikkelen en onderhouden van de systemen die worden gebruikt om klantinformatie op te slaan. Zij moeten ook begrijpen hoe de CIP werkt om deze goed te ondersteunen.

Customer due diligence teams - Deze teams zijn verantwoordelijk voor het uitvoeren van extra due diligence bij klanten met een hoger risico. Ze moeten bekend zijn met de CIP om risico’s goed te kunnen inschatten en passende maatregelen te nemen.

Raad van bestuur - Zij zijn verantwoordelijk voor het bepalen van de strategische richting van de financiële instelling, waaronder het goedkeuren van een CIP. De raad van bestuur moet daarom worden geïnformeerd over de CIP-vereisten en de impact op de organisatie.

Uiteindelijke belanghebbenden (beneficial ownership) - Iemand die uiteindelijk belanghebbende is van een bedrijf – een persoon die uiteindelijk eigenaar is van of zeggenschap heeft over een belang in een rechtspersoon of constructie zoals een bedrijf, trust of stichting – heeft er belang bij dat hun klanten legitiem zijn en geschikt om zaken mee te doen.

Deze groep mensen is verantwoordelijk voor het ontwikkelen, implementeren en onderhouden van de CIP.

Naleving van de BSA vereist dat financiële instellingen maatregelen nemen ter voorkoming van witwassen. Dit is cruciaal voor de veiligheid van elke bankinstelling. Verantwoordelijk zijn voor de CIP betekent dat dit team een essentiële rol speelt in het waarborgen van de integriteit van de organisatie.

Er is geen standaardmethode, omdat de samenstelling van het anti-witwas team varieert op basis van de grootte en structuur van de financiële instelling. Belangrijke stappen zijn het aanstellen van een compliance program officer die verantwoordelijk is voor het toezicht op het AML-beleid en de procedures; een team van accountvertegenwoordigers, IT-personeel en customer due diligence-analisten samenstellen; en trainingen geven aan alle medewerkers over de CIP-vereisten.

Financiële instellingen moeten bij onboarding bevestigen dat hun klanten daadwerkelijk zijn wie ze zeggen te zijn.

Door de identiteit van klanten te bevestigen, kunnen organisaties er zeker van zijn dat ze geen zaken doen met criminelen of terroristen. Dit helpt om het financiële systeem te beschermen tegen misbruik en witwassen te voorkomen.

Dit kan worden gedaan door documenten, kennisgebaseerde authenticatie, niet-documentaire methoden of andere middelen te gebruiken. De goedgekeurde processen moeten al zijn vastgesteld als onderdeel van uw CIP.

Het bijhouden van het proces van rekeningopening geeft u inzicht wanneer de klant is binnengekomen, welk type rekening hij heeft geopend en andere belangrijke details.

Hierdoor kunnen financiële instellingen hun zakelijke transacties bijhouden. Deze informatie kan worden gebruikt om risico’s te beoordelen, financiële transacties te monitoren en verdachte handelingen of transacties op te sporen.

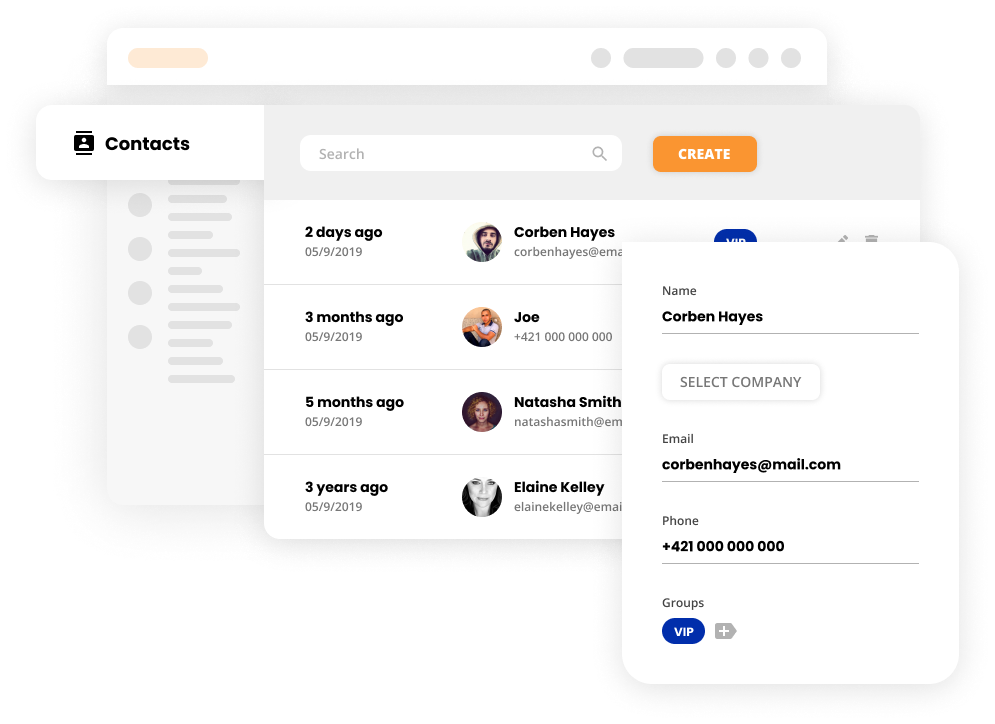

Door tijdens het openen van de rekening informatie te verzamelen en deze op te slaan in een centrale database. Deze gegevens kunnen worden gebruikt om een profiel aan te maken dat toegankelijk is voor alle relevante afdelingen binnen de organisatie.

Het anti-witwas team moet geïnformeerd worden telkens wanneer een nieuwe klant wordt binnengehaald.

Zo kan het team het risico van de klant inschatten en bepalen of er aanvullende maatregelen nodig zijn. Dit helpt ook om te waarborgen dat de financiële instelling voldoet aan de compliance-eisen van de CIP.

Dit kan door een e-mail te sturen of telefonisch contact op te nemen. De melding moet alle relevante klantinformatie bevatten, zoals naam, adres en geboortedatum.

Beoordeel de details die door accountvertegenwoordigers zijn verstrekt tijdens klantgesprekken, evenals gegevens uit documentatie en het authenticatieproces.

Dit helpt te verzekeren dat alle benodigde informatie is verzameld en alles klopt. Ook kunnen zo eventuele rode vlaggen worden opgemerkt die tijdens de eerste screening zijn gemist.

Bekijk alle beschikbare gegevens grondig. Dit omvat het interviewen van accountvertegenwoordigers, het beoordelen van documentatie en het verifiëren van klantgegevens.

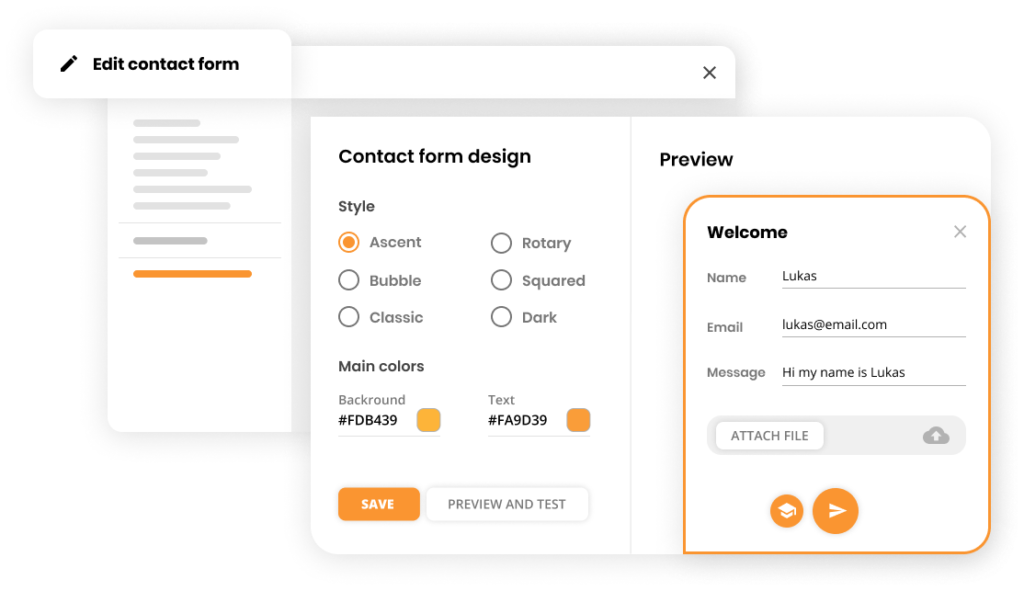

KYC bestaat uit formulieren en vragen die voor elke nieuwe klant moeten worden ingevuld en opgeslagen.

Zodat financiële instellingen alle vereiste informatie over hun klanten verzamelen. Deze gegevens kunnen worden gebruikt om het risiconiveau te bepalen voordat er zaken worden gedaan.

Instructeer de klant om alle instructies op het formulier te volgen en alle vragen naar waarheid te beantwoorden. Dit moet vervolgens worden ondertekend door zowel de klant als een vertegenwoordiger van uw organisatie. Gebruik LiveAgent’s KYC-checklist om geen enkele stap over te slaan.

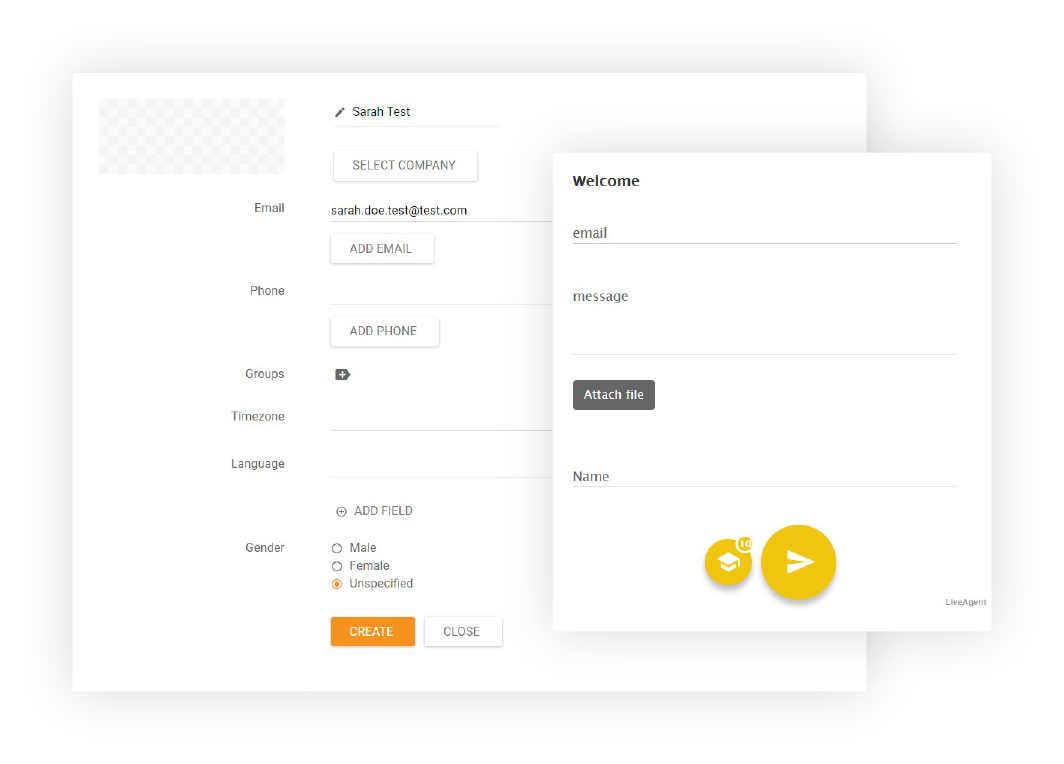

Om de identiteit van de klant te verifiëren, moet u bepaalde gegevens en bevestigende documenten verzamelen.

Om de identiteit van de klant te bevestigen en te verifiëren dat hij is wie hij zegt te zijn. Ook kunnen zo eventuele rode vlaggen die tijdens de initiële screening zijn gemist, alsnog worden opgemerkt.

Neem contact op met de klant via zijn voorkeurscommunicatiemethode met een verzoek om alle relevante informatie. De benodigde documenten verschillen per land, maar bestaan doorgaans uit een door de overheid uitgegeven ID, bewijs van adres (bijv. een financieel overzicht), geboortedatum, enzovoort.

Controleer alle informatie van de klant om te bevestigen dat deze compleet en correct is.

Om te controleren of alle documentatie in orde is en er geen rode vlaggen over het hoofd zijn gezien. Dit helpt uw organisatie te beschermen tegen financiële criminaliteit.

De AML-specialist zal alle documentatie doorlopen en controleren of alles klopt. Ook worden verdachte transacties, vreemde financiële activiteiten of ontbrekende informatie gemarkeerd.

Dit houdt in dat u de naam van de klant controleert op gepubliceerde lijsten.

Zo voorkomt u dat u zaken doet met personen of organisaties die op deze lijsten staan. Dit helpt uw bedrijf te beschermen tegen financiële criminaliteit.

Er zijn diverse screeningtools beschikbaar, zoals WorldCheck of LexisNexis. Voer eenvoudig de naam van de klant in het systeem in en deze zal een controle uitvoeren op de relevante databases.

Als de naam van een potentiële klant wordt gemarkeerd tijdens screenings, moet u nader onderzoek doen.

Dit document bevat alle relevante informatie over de klant en diens rekening. Het wordt gebruikt om de zaak door te zetten naar een senior manager voor verdere beoordeling.

Een sjabloon is hierbij handig, zoek online als uw organisatie er nog geen heeft. Vul alle relevante informatie in en stuur het ter beoordeling door.

Na het beoordelen van alle documentatie geeft u de klant een score op basis van zijn potentiële risico voor uw bedrijf.

Zodat u uw dossiers kunt prioriteren en focus kunt leggen op klanten die het grootste risico vormen voor uw organisatie. Dit helpt de compliance officer ook bij de beslissing om de potentiële klant goed te keuren of af te wijzen.

Er zijn verschillende methoden, maar u kunt een eenvoudig scoresysteem gebruiken. Wijs punten toe op basis van factoren zoals het land van herkomst van de klant of diens sector.

Als een potentiële klant als mogelijk gevaar wordt beschouwd, moet de compliance officer beslissen of er zaken mee worden gedaan.

Om te voorkomen dat u zaken doet met personen of organisaties die een bedreiging kunnen vormen voor uw bedrijf. Dit beschermt u tegen financiële aansprakelijkheid.

De compliance officer neemt de beslissing na het beoordelen van alle relevante informatie. Hij of zij keurt het openen van de rekening goed of wijst deze af op basis van een redelijke overtuiging dat het om een hoog-risico klant gaat.

Als de klant is goedgekeurd, moet u een profiel in uw systeem voor hem aanmaken.

Zodat u zaken met hem kunt beginnen en inkomsten kunt genereren.

Het proces varieert per organisatie, maar meestal moet u wat papierwerk invullen en ter goedkeuring indienen. Zodra alles is gecontroleerd en goedgekeurd, wordt de rekening in uw systeem geopend na de vereiste wachttijd.

De eerste stap in elk klantidentificatieprogramma is zorgen dat u volledige en nauwkeurige gegevens van alle cliënten heeft, zodat u hen de best mogelijke service kunt bieden.

Een andere manier om uw klanten te identificeren is door ze te vergelijken met overheidslijsten van personen en organisaties die als hoog-risico zijn aangemerkt. Dit helpt om personen uit te sluiten die mogelijk een bedreiging voor uw bedrijf vormen.

Als onderdeel van uw klantidentificatieprogramma moet u de klant een bepaald aantal werkdagen van tevoren informeren dat u hun persoonlijke gegevens verzamelt. Deze kennisgeving moet duidelijk en opvallend zijn en uitleggen waarom u de informatie verzamelt en hoe deze zal worden gebruikt.

Sommige klanten kunnen zijn vrijgesteld van uw klantidentificatieprogramma. Door vooraf uitzonderingscriteria vast te stellen, voorkomt u dat u onnodig informatie verzamelt van personen die geen risico vormen voor uw bedrijf.

Het is essentieel om uw klantidentificatieprogramma regelmatig te actualiseren om het effectief te houden. Dit proces helpt om zwakke plekken in het systeem te identificeren en zorgt ervoor dat u voldoet aan alle geldende bankvoorschriften.

Een CIP is een reeks geschikte, specifieke, risicogebaseerde beleidsmaatregelen die financiële instellingen gebruiken om de identiteit van hun klanten te verifiëren. Dit proces helpt fraude en witwaspraktijken te voorkomen en is wettelijk verplicht in veel rechtsgebieden.

Stel duidelijke en beknopte beleidsregels op voor klantidentificatieprocedures. Train uw medewerkers in het correct identificeren van klanten, gebruik technologie om identificatieprocessen te automatiseren en evalueer klantidentificatieprocedures regelmatig.

Particuliere banken, kredietverenigingen, spaarbanken en kredietinstellingen, verzekeringsmaatschappijen, makelaars die bij de SEC geregistreerd zijn, en elk ander type juridische entiteit als klant. Het doel van een CIP is te voorkomen dat deze instellingen onbewust criminele, financiële activiteiten faciliteren door rekeningen aan te houden of financiële transacties uit te voeren voor individuen of entiteiten die hun identiteit voor illegale doeleinden willen verbergen.

Voor een zakelijke entiteit biedt het een mechanisme om de gegevens van haar klanten te ontdekken en te verifiëren, waardoor het risico op identiteitsdiefstal, fraude en verdachte transacties wordt verminderd. Het zorgt voor naleving van wettelijke vereisten zoals Know Your Customer. Ook is er een anti-witwas complianceprogramma aanwezig. Voor cliënten biedt een CIP bescherming van persoonlijke informatie en zekerheid dat transacties veilig en betrouwbaar zijn.

Definieer eerst duidelijk de doelen en doelstellingen van het programma. Wat wilt u bereiken? Wie zijn uw doelgroepklanten? Welke identificerende informatie heeft u van hen nodig? Door deze vragen vooraf te beantwoorden, maakt u een gericht en effectief klantidentificatieprogramma. Ook kunt u een compliance-checklist zoals deze volgen zodat u geen cruciale stappen mist.

Afhankelijk van de overtreden federale regelgeving kunnen de sancties bestaan uit geldboetes, strafrechtelijke sancties zoals gevangenisstraf, intrekking van een door de overheid afgegeven bedrijfslicentie of statuten, verbeurdverklaring van producten of apparatuur en/of uitsluiting van deelname aan overheidsprogramma's voor iedereen met uiteindelijk belang en/of in de raad van bestuur.

De exacte frequentie hangt af van de aard van uw bedrijf en het risico op criminele activiteiten, maar over het algemeen is een periodieke beoordeling ten minste elk kwartaal een redelijke termijn om de nauwkeurigheid te waarborgen. De sleutel tot een effectieve CIP is het bijhouden van wijzigingen in uw klantenbestand en het behouden van nauwkeurige administratie.

Zorg voor naleving en bouw vertrouwen op met LiveAgent's Klant Kennen controlelijst. Verifieer identiteit, adres en risicoprofiel eenvoudig. Stroomlijnen uw KYC...

Stroomlijn VoIP-installatie met onze 18-staps checklist: Stel doelen in, beoordeel behoeften, kies providers, plan training en zorg voor naadloze integratie!

Verbeter uw klantenservice met onze uitgebreide auditcontrolelijst. Evalueer kwaliteit, identificeer verbeteringsgaten, verzamel gegevens en volg KPI's. Train p...